2017年,全球药品生产商再次面临2016年经历的许多不确定性和压力,包括对药品定价持续的公开批评,以及将患者和有价值的治疗方案置于首位的迫切需要。生物技术公司是大型制药公司并购交易的重要资产来源,在2017年也有较多的商业机会,首次公开募股和强大的风险投资者支持,二者都是并购交易的加分项。尽管如此,即使当科学研究和商业利益存在冲突时,大型药品企业并购交易也并没有受到阻碍。

根据市场研究机构数据,2017年的并购(M&A)总额达到1360亿美元,比2016年的1050亿美元总额增加了30%。并购涉及的行业大致涵盖生物制药、非处方药(OTC)、药物输送技术、合同研究与生产以及临床试验服务,但不包括设备、诊断、研究工具、保险(如,未计入CVS和Aetna之间的770亿美元的并购交易)和动物相关医药行业。

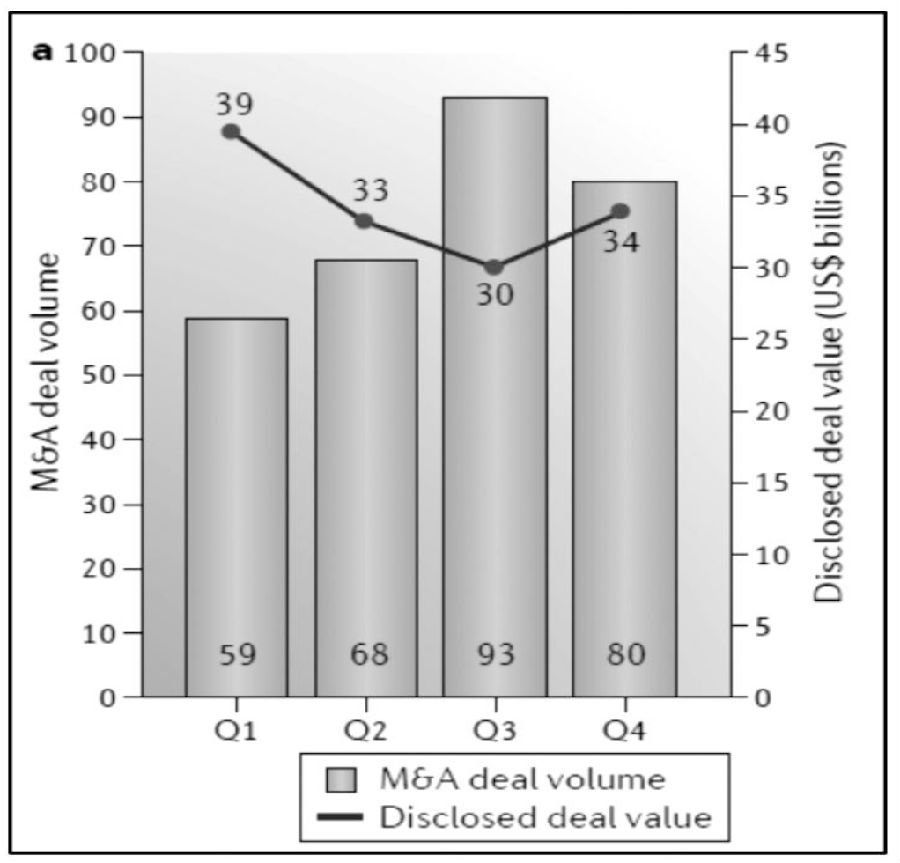

2017年第一季度至第三季度的并购交易量逐渐增加,三季度达到93笔并购交易的高位,2017年最后一个季度交易量放缓但80笔交易量仍然超过第一季度和第二季度交易量。2017年并购交易量呈逐季上升趋势,但交易价值则逐季下降。仅第四季度交易价值回升,签署多笔数十亿美元(图a)。

强生公司收购Actelion制药公司价值300亿美元的交易是2017年最大的并购交易。这笔交易通过收购Actelion公司肺动脉高压系统的优势药物,包括bosentan(Tracleer)和处于研发中预期很高的重磅药物macitentan(Opsumit),提升了强生公司在心脏病治疗方面的实力。在此次交易中,Actelion公司将药物开发业务和一些早期候选药物分拆到一家名为Idorsia的独立公司,强生公司持有其中16%的股份,并且拥有顽固性高血压治疗药物ACT132577的相关权益,ACT132577于2017年底进入Ⅱ期临床。2017年是细胞和基因治疗的突破年,另一个重要的生物制药并购交易是Gilead Sciences公司以119亿美元收购Kite制药公司,Kite制药公司的axicabtagene ciloleucel(Yescarta)于2016年获得美国食品及药物管理局批准,该药是最早获批的两种嵌合抗原受体(CAR)T细胞抗癌药物之一。

2017年,合同研究业进行了大规模整合,各公司将各种开发能力和技术结合起来,旨在提高制药行业的生产力。 INC Research公司46亿美元合并inVentiv Health公司,LabCorp公司以12亿美元收购Chiltern公司。Pamplona Capital Management公司将Parexel公司“收入囊中”,Thermo Fisher Scientific公司以72亿美元收购Patheon公司。

OTC和保健品是2017年大宗并购交易中的另一个关键主题。在完成的18笔10亿美元量级的交易中,5个以OTC市场为中心,总计价值超过300亿美元。其中,最大的一笔是利洁时(Reckitt Benckiser)公司以179亿美元收购以儿童营养品牌而闻名的美赞臣公司。其他大宗交易包括Fresenius Kabi公司以48亿美元收购Akorn公司和以44亿美元收购Stada Arzneimittel公司。

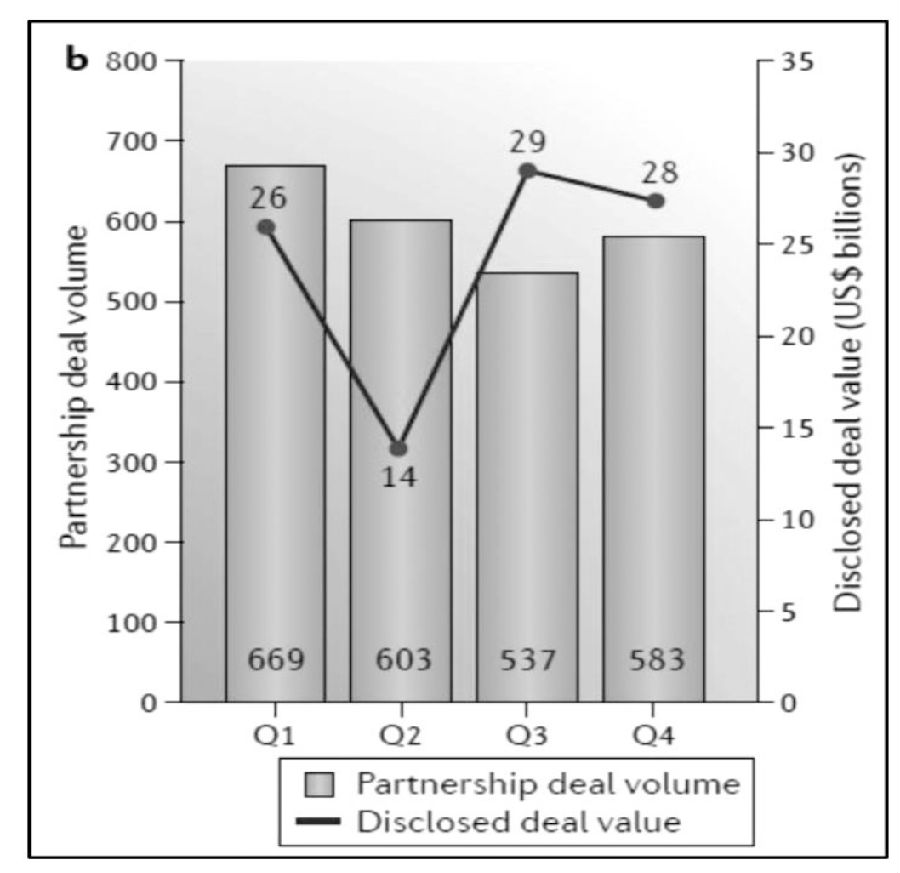

根据生物制药行业(也包括诊断和研究设备公司)的合作协议回顾报告显示,2017年是生物制药业交易活跃年,合计公布和完成2,392宗合作协议(包括许可,产品收购,商业化,合资企业,制造/供应,选择和研发联盟),比2016年的2,314宗交易量增长3%,并且在过去几年持续快速增长(如图b)。虽然每季度的交易量保持相对稳定,但交易值波动较大。第一季度,第三季度和第四季度的交易价值相对较为平稳(约270亿美元),第二季度的总价值则仅137亿美元。值得注意的是,虽然第三季度交易量最低,仅披露了537次交易,但该季度由于几项非常大的交易导致其相应的交易额最高,为291亿美元。2017年10大并购交易的价值合计为294亿美元,占2017年生物制药业的961亿美元并购额近31%,且比2016年增加近15%(2016年为255亿美元)。

免疫肿瘤学领域始终占据顶级交易位置,与中枢神经系统(CNS),心血管和胃肠治疗领域占据交易价值榜单前十名。2017年最大宗交易是默克公司和阿斯利康公司合作开发肿瘤药物olaparib(Lynparza),其潜在价值为85亿美元(包括16亿美元的预付款)这是全球最大的医药合作伙伴间的交易价值。默克公司和阿斯利康公司正在探索将olaparib与durvalumab(Imfinzi)和pembrolizumab(Keytruda)复方用于多种肿瘤适应症。特别值得注意的另一个免疫肿瘤学方面的并购交易(不包括在2017年的前十大合作交易中)是中国百济神州(Beigene)公司和美国Celgene公司之间的14亿美元交易额。具体是Celgene公司以2.63亿美元的预付款,最高9.8亿美元的后端支付,以及两位数的销售费用,获得百济神州(Beigene)公司的PD1抑制剂BGBA317的全球独家权益(不含除日本外的亚洲其他地区)。作为协议的一部分,Celgene还购买了价值1.5亿美元百济神州(Beigene)公司的普通股。另一方面,百济神州(Beigene)公司获得Celgene公司主要治疗药物在中国的商业运营相关权益。

虽然大型制药公司是大宗并购交易中最主要的参与者,但Royalty Pharma作为一家发展迅速的私人公司,通过收购知识产权向专利权所有人提供流动资金,参与了2017年度第四大交易值的并购交易。在这笔交易中,Perrigo公司以29亿美元出售多发性硬化药物那他珠单抗(Tysabri)专利权,其中包括22亿美元的前期付款。

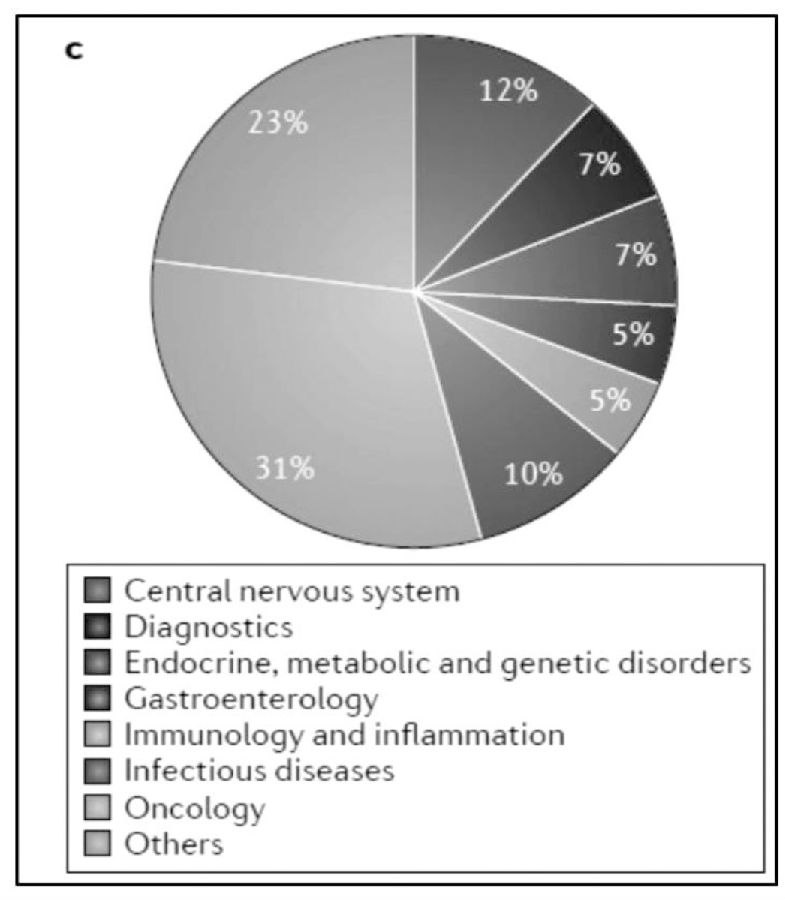

根据对所有交易的治疗领域分析显示,与过去几年一样,和肿瘤相关的并购交易仍占交易量的最大份额,占所有交易量的31%,2017年为559宗;其次是中枢神经系统占12%,为217宗,其交易量首次超越了传染病领域的交易量;传染性疾病交易量占比为10%,为183宗;诊断制剂领域占7%,为136宗(如图c)。

延续近年来的趋势,2017年的大部分交易都是在研究阶段达成的(还包括阶段未公开的交易),其次是临床前开发阶段和已投放市场的交易。2017年的平均交易值保持相对较高的水平。由于默克与阿斯利康之间关于olaparib85亿美元的合作关系,包含多个适应症方向不同的研发阶段,2017年第3季度平均交易额看起来偏高(如表1)。

从2018年新修改的美国公司税法分析,值得关注的是美国公司许可或收购的实际税收将减免多少,以及占主导地位的美国企业通过税收减免,是否将更具潜力。

(编译作者:王欣伊)